智慧银行的核心融合

智慧银行发展的关键,在于机器智慧与人类智慧能够高效融合。随着银行信息化不断推进,在完成业务电子化以及数据化的基础上,若要达成智能化与个性化,就需要打造智能的双核心银行系统。我国四大商业银行电子渠道交易占比超过9成,这反映出了智能化的需求趋势。

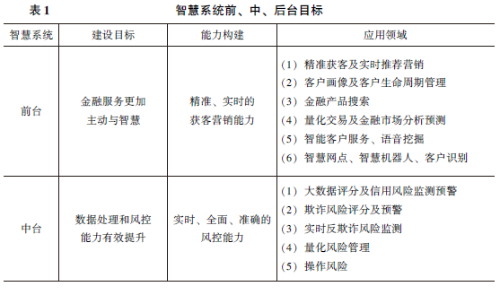

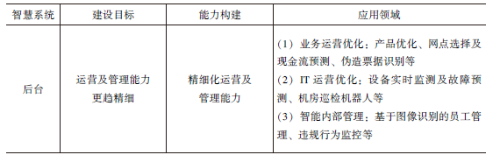

基于人工智能技术,构建以模型为核心的智慧系统,该系统按照人类行为模式构建,面向银行前中后台业务,这能让银行更好地适应市场,为客户提供高效服务,推动银行向智能化迈进。

智能化转型的市场需求

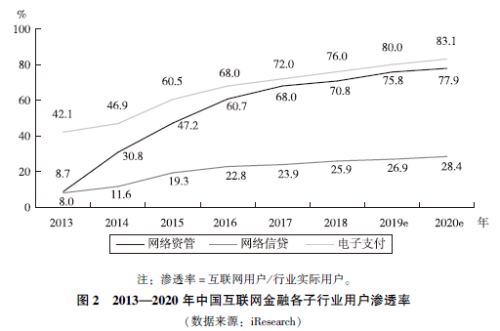

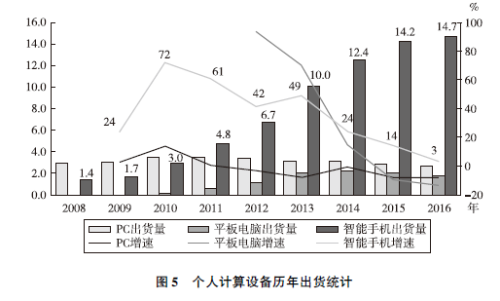

如今,我国网民数量超过了7.5亿人,客户越来越喜欢简单、便捷、智能化的金融服务体验,这使得银行开始推进信息系统智能化转型,目的是满足客户需求,像网上银行、手机银行具备便捷性,吸引了众多客户。

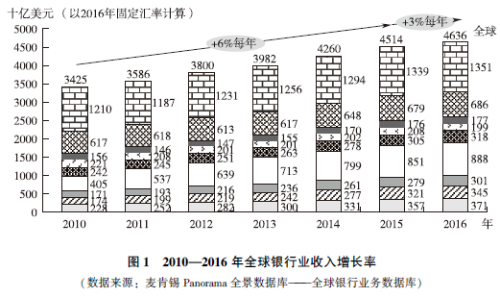

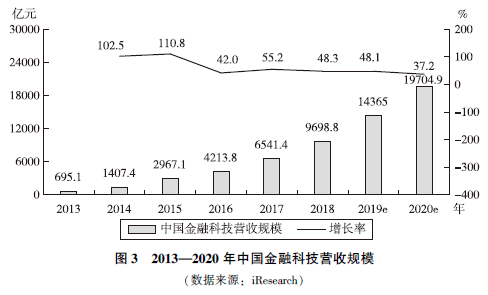

互联网、云计算等技术对金融业进行重塑,给银行盈利带来巨大冲击。未来银行盈利不能只依靠规模和传统经验,而要凭借智能决策和集约化发展来保持竞争力,这是面对市场竞争的必然选择。

智能化转型的管理动因

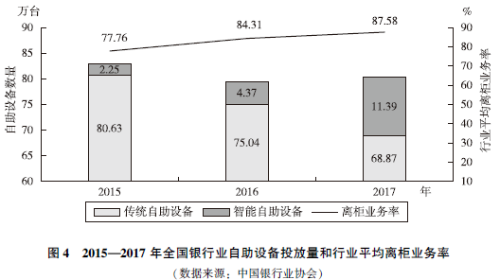

人工智能可让机器模拟人的功能,它成为了沟通客户、发现需求的重要手段。近年来,技术支撑促使客户行为发生改变,也让金融需求有所变化,服务和业务开始向线上转变。比如移动银行得到了普及,客户能够随时随地办理业务。

根据美国银行业的相关案例,多渠道客户的利润贡献率是比较高的。所以,银行需要营造“无缝”服务,还要提升多渠道金融服务的效率,而这正是网点实现智慧无界金融体验的发力点。

内部管理与流程优化

借助智能交互技术,对实时数据展开分析挖掘,依据客户需求来驱动,进而建立交易运营流程,如此便能实现内部管理以及交易流程的实时优化,这能够提高银行运营效率,从而更好地服务客户。

在当前银行的运营过程中,优化内部流程这件事非常关键。智能化转型能够让银行迅速对客户需求做出回应,能够减少业务办理所花费的时间,能够提升客户的满意度,还能够增强银行在市场当中的竞争力。

硬件短板与突破方向

目前,金融同业的科技部门重视软件研发,对于金融服务的硬件介质和渠道,大多采用外购或合作的方式,这使得硬件设计研发能力较为薄弱。在渠道和场景占据主导地位的时代,这种情况成为了银行发展的阻碍。

随着金融科技从“跟随”状态升级到“根”战略,掌握硬件技术变得十分紧迫,银行需要加强在硬件方面的投入,还要加强在硬件方面的研发,以此提升自身在硬件技术上的实力。

未来银行的协作模式

未来银行会比拼“朋友圈”能力,也会比拼“多方协作”能力。它基于移动端和互联网平台,引入数字化生态合作,比如借助小程序开放、API开放等手段,将金融服务嵌入其中。

把金融服务更广泛且频繁地嵌入零售银行业务场景,把金融服务更广泛且频繁地嵌入公司银行业务场景,打造创新业务模式,进而能为客户提供更全面的金融服务 。那么,你认为智慧银行未来还会出现哪些创新的服务模式?